複雑化!?法改正への対処方法とは~電子帳簿保存法、インボイス制度はどう扱う?~

改正電子帳簿保存法が2022年1月1日から施行され、2023年10月からはインボイス制度も施行されます。

今回の改正では、電子保存を普及しやすくするための考慮がされている反面、考慮することも多く、具体的にどう対応したら良いかが浸透していないのが実情です。

更に企業ごとにワークフローや国税関係書類の書式が異なるため、定型的に法令をフィットすることが難しいこともあります。

そこでここでは、改正された法律のポイントや対応例をお話ししていこうと思います。

2022年1月1日から改正電子帳簿保存法の施行開始

2022年1月1日から改正電子帳簿保存法が施行されました。

今まで紙で保管していた書類を電子的に保存を可能とするもので、情報管理の利便性向上や紙保管コストの削減などが期待されています。

しかし経理業務の中で、何が変わるのか?変わったことによりどのような業務に変える必要があるのか?など、

経理担当者が充分に改正電子帳簿保存法を認知することは日常業務の中で非常に難しいでしょう。

また、理解が不十分であることで法律違反となる可能性があり、罰則が課される可能性も考えられます。

メリットがある反面、デメリットもあるため、企業ごとでどんな課題があるのか?最適な法令対応方法はどうすればよいのか?を検討する必要があります。

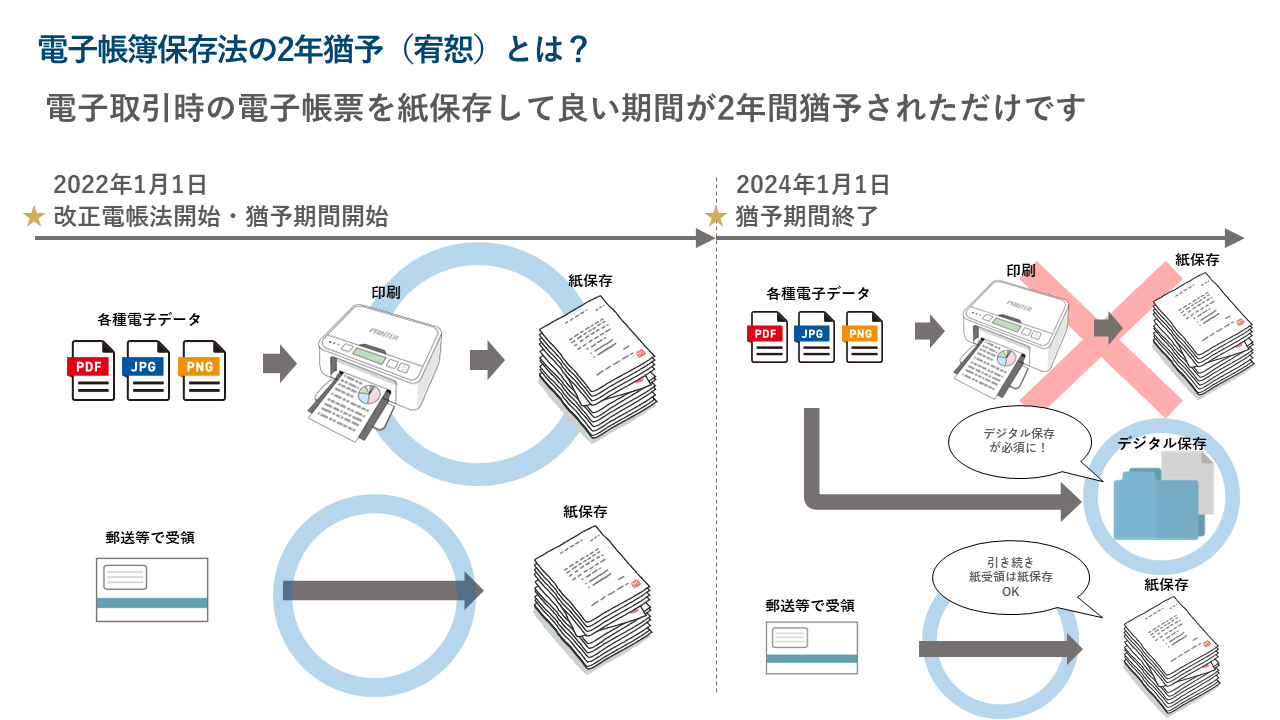

■2年猶予の勘違い

<ほったらかしにしていませんか?>

2年猶予されたので、考えるのは後回しにしてほったらかしになっていませんでしょうか?

勘違いされている方が多いですが、「猶予(ゆうよ)」ではなく「宥恕(宥恕)」であり、 この期間は見てみぬふりをするが、出来るだけ早く対応して欲しい期間と考えて頂くことが望ましいと考えています。

また、国税庁や税務署から実施していない理由を求められた場合「やむを得ない事情」を説明する必要があるため、「やむを得ない事情」は何なのかを今後の見通しを踏まえて論理的に説明できることが必要となります。

そこで何が猶予されたかと言うと、PDF等で受け取った請求書などの国税関係書類をプリンタ等で印刷して紙保存することが2024年1月1日までは猶予(宥恕)されています。

あくまで紙保存についての猶予期間であり、改正電子帳簿保存法は始まっているため、今現在でも必須対応とすることは進めていく必要があります。

ほったらかしにしておくと、いつの間にか法律違反になっているということになりかねません。

<2年猶予(宥恕)後の課題>

2024年1月1日以降は以下の保存方式をすることが可能です。

- PDF等の電子ファイルを受領:電子的なストレージに保存

- 郵送等で受領:紙保存 or 電子的なストレージに保存

ここで問題となるのは一部、紙保存することが許されているため、電子保存と紙保存の二重管理が発生してしまうということです。

そのため、せっかく紙保存コスト削減の恩恵を受けることが出来るにもかかわらず紙保存を続けていると保管コスト及び管理労力が増大するだけになってしまいます。

■法的要件を満たすために立ちはだかる高いハードル

法令対応するためには法的要件を満たす必要があり、単純に電子化ファイルにしておくだけでは要件を満たすことは出来ません。

<システム観点の法的要件>

システム観点での法的要件は大まかに整理すると以下になります。(例外パターンもありますがシンプルに記載します)

- 取引情報をすぐに検索が可能な索引簿(さくいんぼ)を作成する

- 改ざん防止・改ざん検知可能なタイムスタンプを期限内に付与する

特に「2.改ざん防止・改ざん検知可能なタイムスタンプを付与する」は、紙書類をスキャナ保存する際に必要となるため、システム導入を検討する必要が出てきます。 そのため、何かしらの法令対応システムを経理業務に組み込んだ上での運用を検討することが事実上、現実的な対応策となってきています。

また、システム導入を行わず、全て人力運用する対応も可能ですが、細かな法的要件を理解・導入・運用する必要があるため非常にハードルが高くなっています

<内部統制観点の法的要件>

内部統制観点での法的要件は大まかに整理すると以下になります。(例外パターンもありますがシンプルに記載します)

- 電子保存のワークフローを取り決めた事務処理規定を作成・運用

法令対応済みのソフトウェアを利用する場合では事務処理規程が必要ない場合もあります。

しかし、内部統制観点では作成しておいたほうが良いと考えらえれます。

理由としては、全ての国税関係書類の「授受と保管」が網羅されているかが、整理してみないと分からないからです。

そのため、法令対応済みのソフトウェアを導入していても新業務の内部統制見直しとして事務処理規程の作成をおすすめしています。

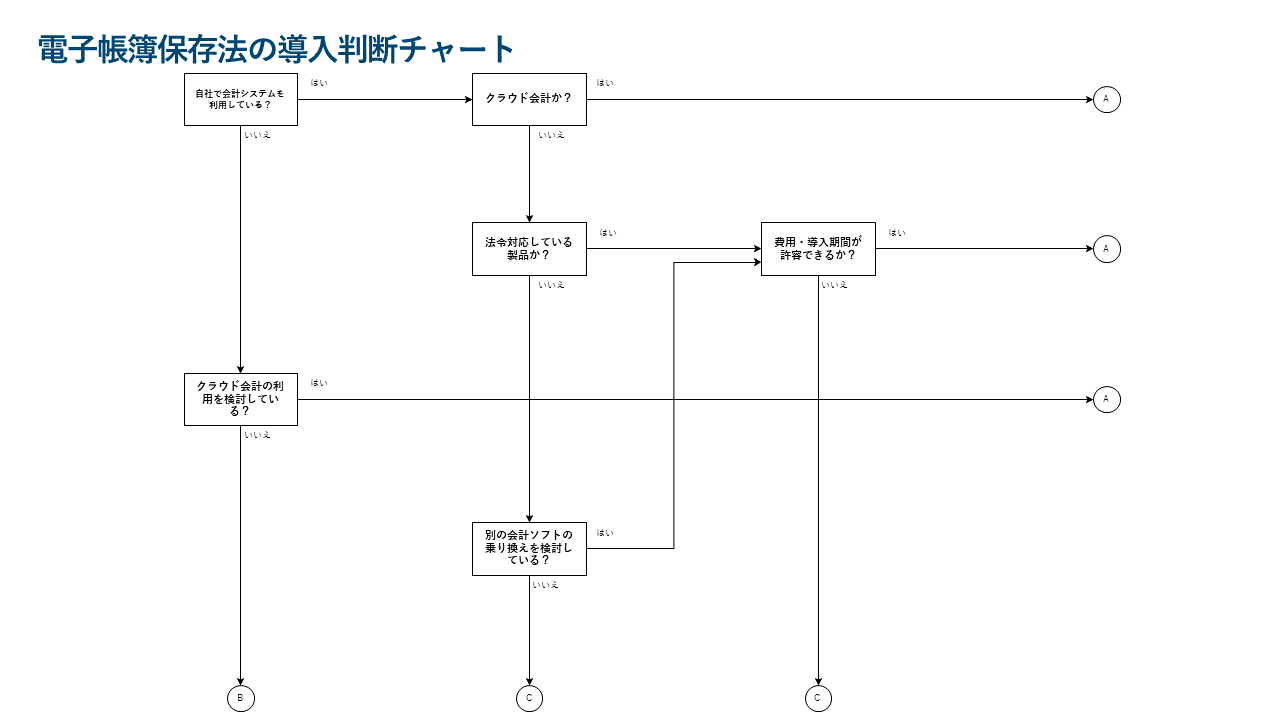

■改正電子帳簿保存法はどう対応していけば良い?

<会計システム観点の検討>

まずは以下の項目を確認してみて下さい。

- Aだった場合:電子帳簿保存法の法令対応製品が出来ているため、特に問題ないかと思われます。

- Bだった場合:法令対応済みのオンプレ型の会計ソフトの選定が必要と思われます。システム導入に時間がかかることが想定されるため、法令実務は並行して進めることをおすすめします。

- Cだった場合:電子帳簿保存法のみ切り出した運用が現実的であると思われます。法令対応ツールや手動運用などが考えられます。

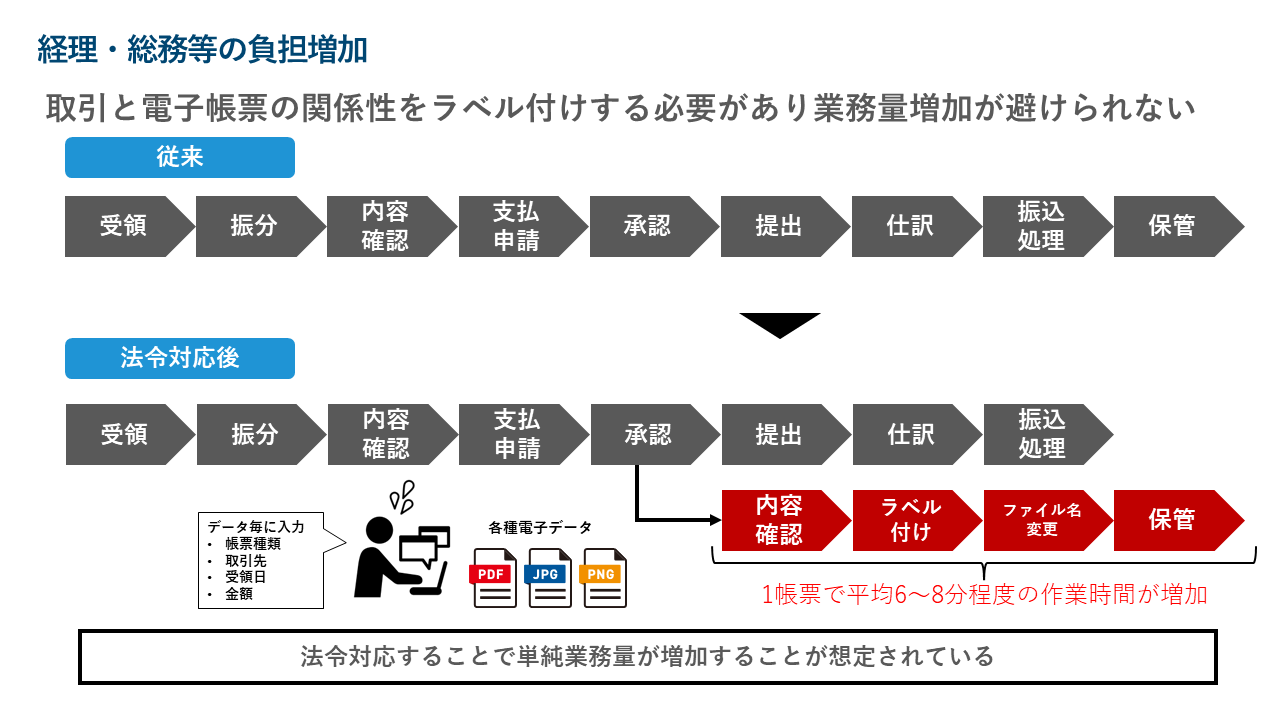

<実運用観点の検討>

会計システムの法令対応が出来ても安心していられません。

法令対応することで経理業務の業務量が上がることが想定されるため、どれだけ効率的に運用を回すことも検討項目に入れる必要があります。

法令するためには法令対応済みの会計ソフトを導入することが手っ取り早い方法ではありますが、意外とその先の運用についての労力削減については抜けていることが多く見受けられます。

ソフトによって強みが異なるため、経理業務の運用を考えた上での最適化が重要になってきます。

2023年10月からインボイス制度の施行開始

2022年10月からインボイス制度が施行されます。

消費税の納付計算の最適化を目的とした制度で、影響は法人にとどまらず、個人事業主にも影響してきます。

請求書業務の負担増加や電子帳簿保存法と同様に適切な保存も求められています。

インボイス制度の理解が不十分であることで法律違反となる可能性があり、罰則が課される可能性も考えられます。

インボイス制度施行が目の前に迫っているため、請求業務や管理システムなどをどう法令対応させていくかを運用含め検討する必要があります。

インボイス制度を自社に導入していく際に、適格事業者として税務署に登録する必要があり、登録をしていない業者は非適格事業者という定義になります。

非適格事業者には不利な条件が多く、自社状況に合わせて適切に対応することが求められます。

■インボイス制度がもたらす大打撃とは!?

<売上1,000万円以下の免税事業者に大打撃>

売上1,000万円以下の事業者(以下、免税事業者と言う)は、消費税の納税義務者から外れることが出来ます。

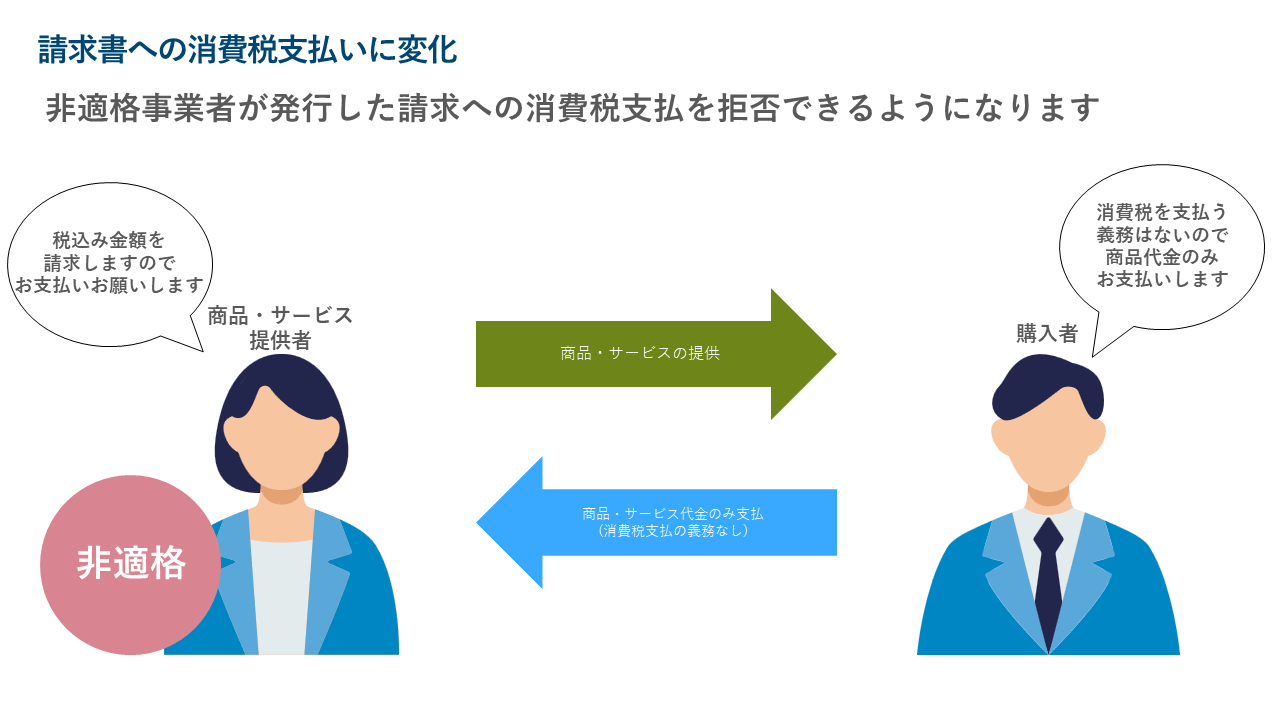

今回のインボイス制度の開始に伴い、免税事業者から商品(またはサービスなど)を購入する方が消費税を支払う義務がないということになりました。

これがどういうことかと言うと、免税事業者から商品(またはサービスなど)を購入する立場からすると支払った消費税の控除が出来なくなります。

つまり、購入者側としては「余計な消費税は払いたくないので商品(またはサービスなど)の金額のみ支払います」と、消費税の支払いを拒否することが可能になります。

このことから免税事業者が今まで利益として消費税を受け取っていたものが、減る(またはなくなる)ということです。

<非適格事業者は取引信用低下の恐れ!?>

上記で、適格事業者登録をしていない事業者である、非適格事業者が発行する請求に対して、消費税を支払う義務がないとご説明しました。

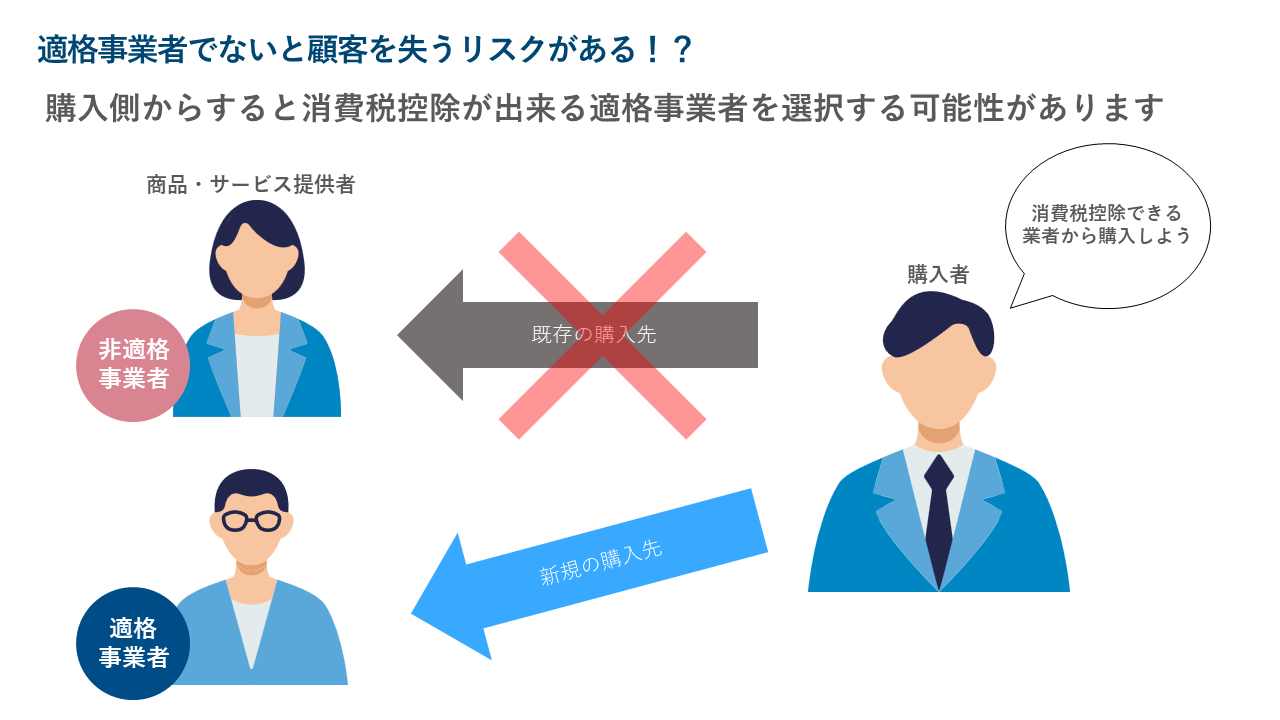

ここで購入者側の視点でで考えてみましょう。同じ商品・サービスで同じ価格であったとした場合は、非適格事業者より適格事業者から購入したほうが 消費税控除が可能なため、今まで購入していただいているお客様が離れてしまう恐れがあります。

たかが消費税と考えていると、税金納付額の計算だけではなく、顧客を失う可能性もあるためビジネス上の大打撃に繋がり兼ねない重要な問題という認識が必要です。

このように非適格事業者のデメリットが多く懸念されていますが、業態や事業規模によっては非適格事業者のままでも良い可能性もあります。

この判断は様々な条件の兼ね合いがあるため、専門機関にご相談することをおすすめしています。

弊社でも「法令対応コンサルティングサービス」を提供しておりますので、ご検討下さい。

■インボイス制度への対応方法

<まずは適格事業者登録申請を行いましょう>

適格事業者になるにはまずは申請が必要です。税務署で申請も出来ますし、eTaxでの電子申請も可能です。

詳しくは国税庁の「適格請求書発行事業者の登録申請手続(国内事業者用)」をご覧ください。

<請求書を要件に従ったフォーマットにしましょう>

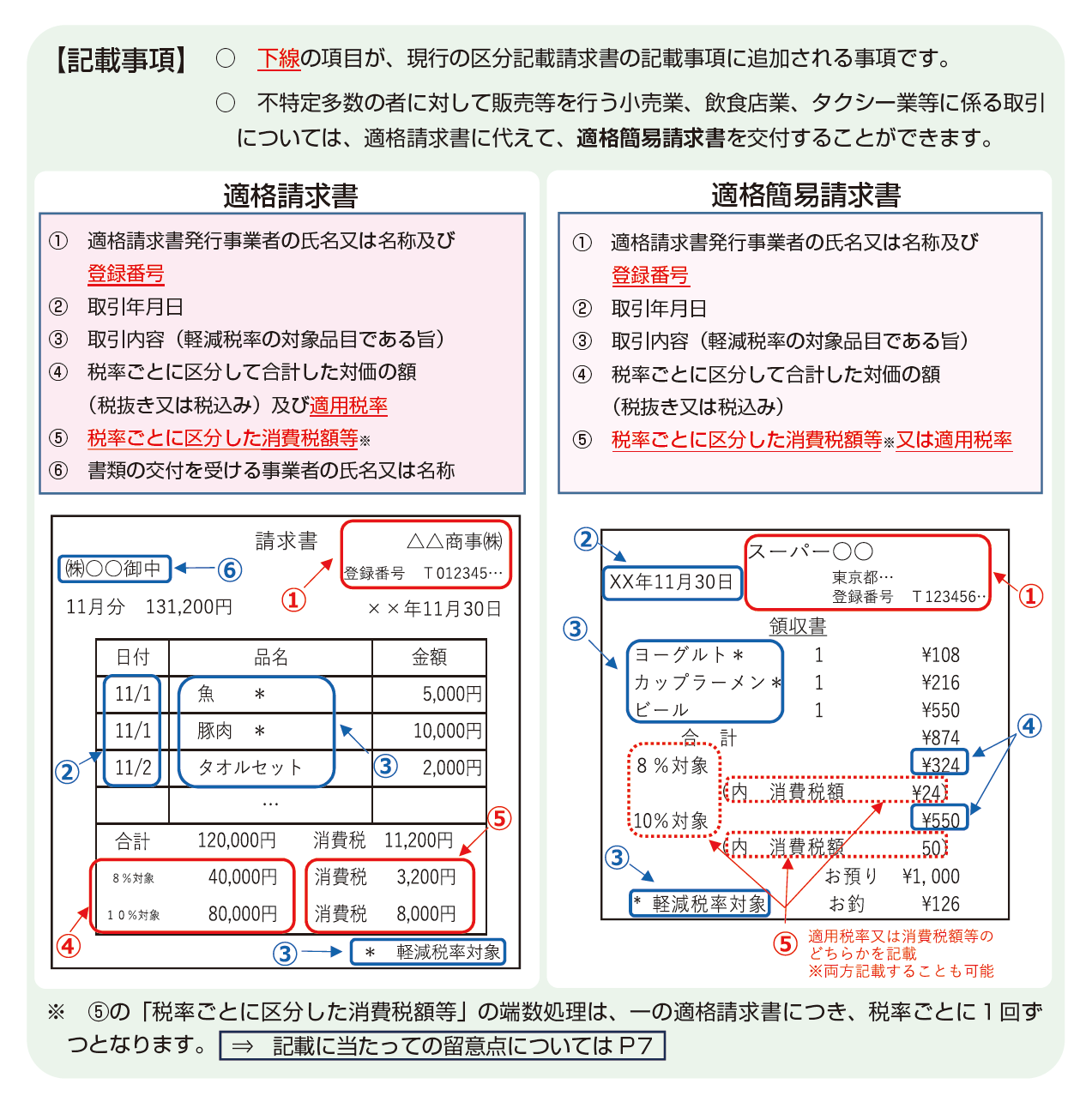

請求書を要件に沿って記載内容の変更が必要となります。

請求書システム等で請求書発行を行っている場合は、システム改修も必要となるため早めの対応が必要です。

また、小売業などのレシート発行が多い業種については「適格簡易請求書」を交付することも可能となっています。

<請求書控えを適切に保存しましょう>

発行した適格請求書の保存義務があるため、適切な方法で7年間保存する必要があります。

保存方法は電子帳簿保存法に準ずる形で保存する必要があり、電子帳簿保存法とインボイス制度が一緒に紹介されるのはこのためです。

※「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A 5適格請求書等の写しの保存 問66」を参照

また、国税庁HPで保存方式に関する説明がされておりますので、詳しくはこちらをご参照ください。

<請求書控えを適切に保存しましょう>

ここまで、電子帳簿保存法とインボイス制度についてご紹介しましたが、それぞれにメリット・デメリットがあり、

運用を考えた上でのシステム・業務設計を意識した上での対応することが非常に大切です。

最悪の場合、「法令対応出来ていない、システム改修費が莫大となった、経理業務量が多くなって回らない」などの問題が発生する可能性もあるからです。

企業の電子化を「いつの間に終わったの!?」に。

煩わしい事務処理から 『解放』されませんか?