インボイス制度を理解しないと損をする?~消費税納付に損をしない正しい対処法とは~

2023年10月1日より、インボイス制度が施行されます。

インボイス制度の内容を理解されていますか?正しく対応しないと消費税納付で損をすることも…

この記事では、インボイス制度でどんな損をするのか、損をしないためにはどうすれば良いのかを説明していきます。

インボイス制度とは?

インボイス制度については、過去記事でご紹介しておりますのでこちらをご参照ください。

■損をするのはどんな時?

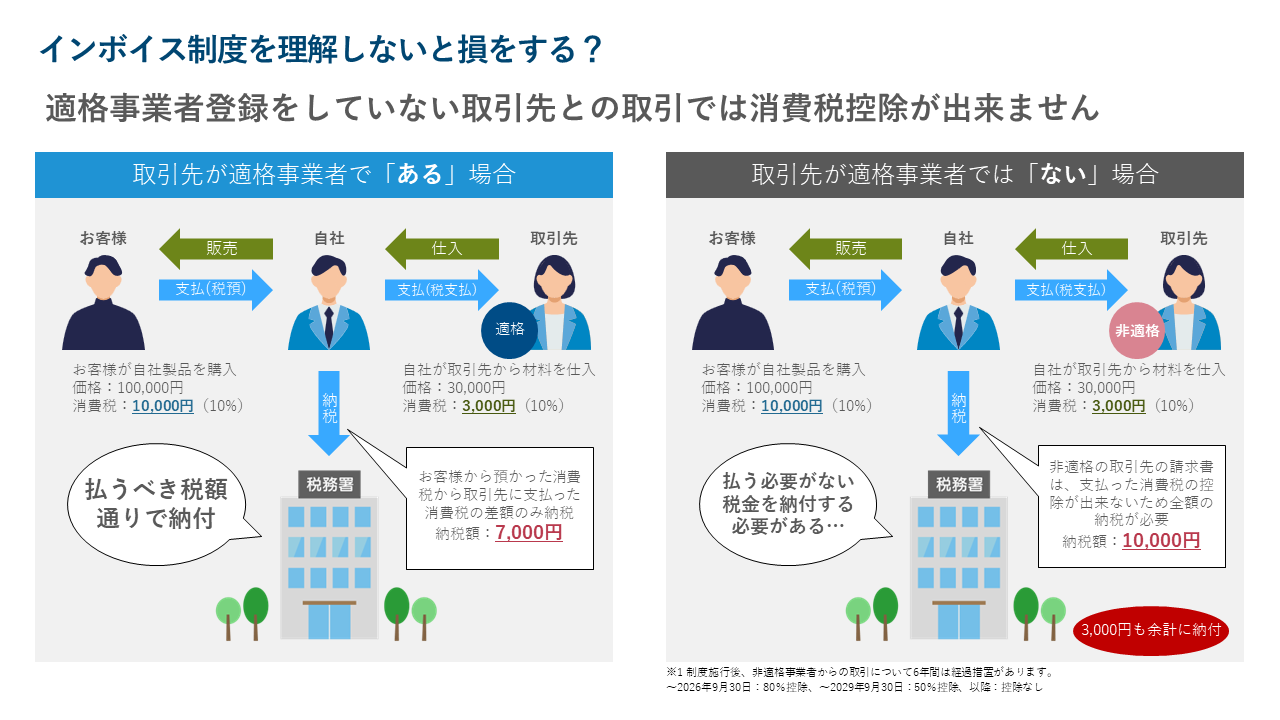

インボイス制度施行後に適切な対処をしないと損をする場合は「免税事業者」との取引です。

今まで「免税事業者」からの請求書を受け取った場合は、日本国内取引のほとんどの場合は「消費税」が付加されて受け取っていたのではないでしょうか。

今までは「免税事業者」へ支払った消費税に関しては、税務署への消費税納付計算から控除することが出来ました。

インボイス制度施行後は、「免税事業者」へ消費税を支払っても控除することが出来なくなりました。

つまり、「免税事業者」への消費税支払は「払い損」になるということです。

しかし、業務上、急には変更出来ない場合や、誤って支払ってしまった場合、取引先との関係性など様々な理由を考慮して一定期間の経過措置を利用することも可能です。

<経過措置の期間>

- 2023年10月1日~2026年9月30日:80%控除

- ~2029年9月30日:50%控除

- 以降:控除なし

いずれにしても将来的には消費税控除はされなくなるため、早期に「免税事業者」への消費税支払対応を変えていく必要があります。

■損をしないためにはどうすればよいか

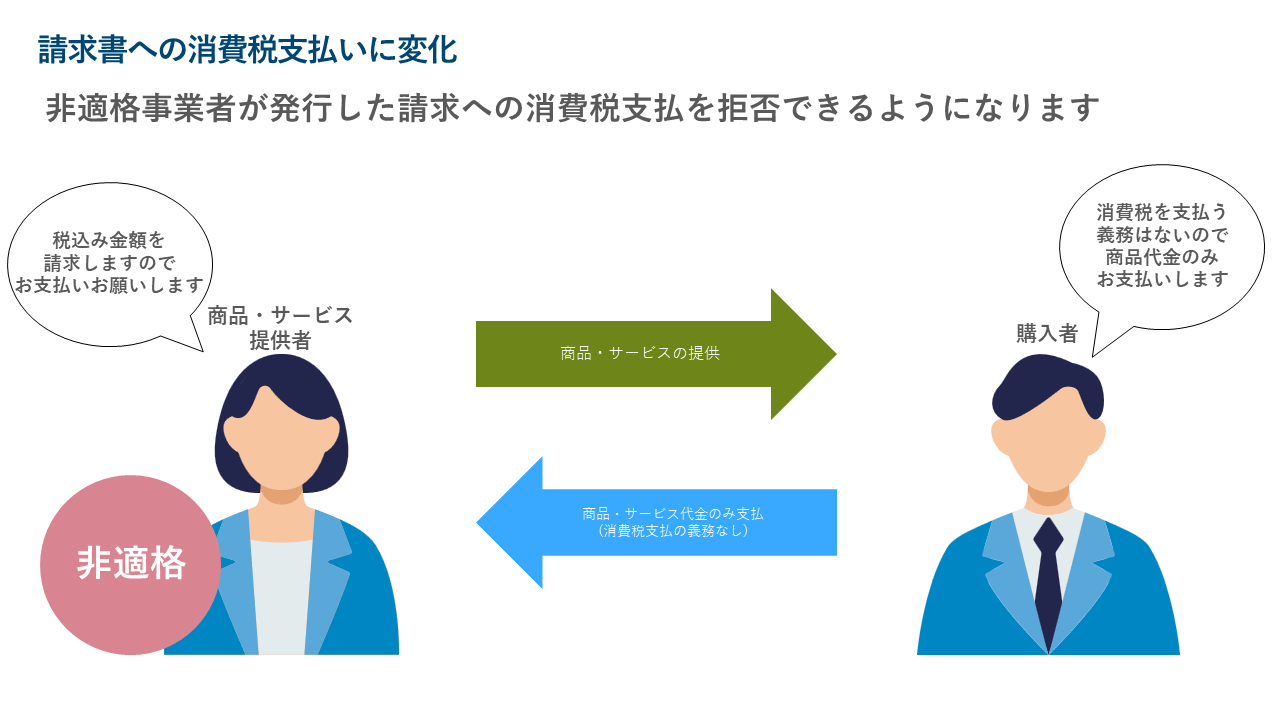

損をしないためにはズバリ「免税事業者からの消費税支払を拒否」をしてください。

また、免税事業者が「適格請求書発行事業者」を装って、「適格請求書」を発行する可能性も考えられるため、「適格事業者番号」が存在するかの確認が重要です。

詳しくは国税庁「国税庁インボイス制度適格請求書発行事業者公表サイト」をご確認ください。

最後に

ここまで、インボイス制度についてご紹介しましたが、メリット・デメリットがあり、

運用を考えた上でのシステム・業務設計を意識した上での対応することが非常に大切です。

最悪の場合、「法令対応出来ていない、システム改修費が莫大となった、経理業務量が多くなって回らない」などの問題が発生する可能性もあるからです。

また、オンプレ会計システム等や自社サーバー運用等で電子帳簿保存法対応のための費用・導入期間にお困りの方に、弊社ではアップロードするだけで即日アップロードするだけ「Connected Base」を提供しております。

詳しくは「Connected Base」のご紹介をご覧ください。

即日法令対応で楽して索引簿作るなら「Connected Base」!

電子帳簿保存法に対応するためにはクラウド会計ソフトへの移行や既存システムへの改修等が必要でした。

Connected-Baseは、今の環境を変えずに法令対応が可能です。

作業に精通したスタッフによる、おまかせ帳票仕分けで現場作業の効率化も同時に行えます。

即日アップロードするだけ

丸投げで業務効率化

柔軟な連携機能

企業の電子化を「いつの間に終わったの!?」に。

煩わしい事務処理から 『解放』されませんか?